百利好環球

財務

機構:金價續漲的5大理由,到2030年底上看4800美元

Stoeferle寫道:「+28.1%、+27.2%和+28.3%,這是今年前9個月分別以美元、歐元和瑞士法郎計價的黃金的令人印象深刻的表現。」「+42.3%、+35.0%和+31.1%,這是截至9月底的更令人印象深刻的同比表現。」

「考慮到這些數據,問題自然而然地出現了:金價是否已經觸頂,或者甚至像上世紀80年代初那樣存在泡沫,是否即將出現大幅回調?」

Stoeferle表示,他不相信情況是這樣的,有令人信服的理由說明金價實際上並沒有被高估。

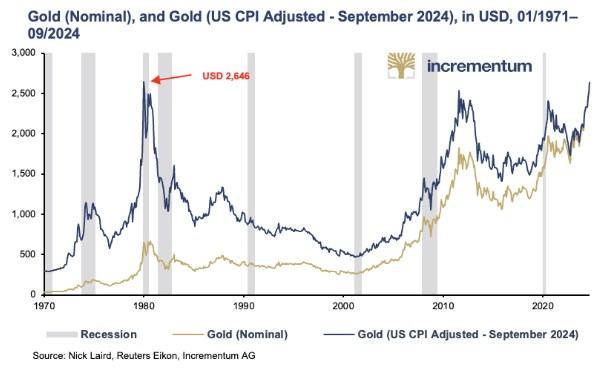

1、首先,儘管黃金在現貨市場上的交易價格高於每盎司2675美元,但經通脹因素調整后,金價仍未達到歷史高點。

他寫道:「自2023年12月以美元計價和2023年10月以歐元計價以來,金價一直在追逐一個又一個歷史高點。」「現在很難想象金價在近四年的時間里幾次未能突破2000美元大關,隨後在不到六個月的時間里上漲了30%以上,超過了2600美元。但經過通脹調整后,月末金價仍低於1980年1月創下的2646美元的紀錄水平,不過只是略低。因此,擔心當前地球上的空氣可能已經很稀薄是沒有根據的。」

金價可能進一步上漲的另一個積極跡象是,目前的漲勢比上世紀70年代末要穩定和持續得多。

圖:名義金價(黃線)和經美國CPI調整后金價(藍線)

Stoeferle指出:「還應該指出的是,計算通脹的方法在過去40多年裡發生了重大變化。根據上世紀70年代使用的計算方法,隨後40多年的通脹將大大高於現在報告的水平,黃金經通脹調整后的歷史高點也將如此。負責計算CPI的美國勞工統計局列出了自1980年以來的三次主要通脹修正,以及無數次較小的調整。」

2、支撐金價漲勢的第二個關鍵因素是,對黃金的需求仍然很高

他指出:「在央行中,雖然亞洲大國在2024年第二季度明顯放緩了積累的步伐,但印度同樣明顯地加快了。」「在2024年第二季度,印度增加了18.7噸黃金儲備,僅略低於波蘭。2024年第一季度,印度的購買量僅略微減少。因此,印度銀行在短短半年時間內增加了4.6%的黃金儲備。」

Stoeferle稱,在2022年嚴重下滑之後,2023年場外黃金交易量增長了8倍,這一現象「令人震驚」。他說:「到2024年為止,這一趨勢還在繼續。」「與2023年上半年相比,2024年上半年的場外交易增長了近60%,這遠遠彌補了2024年第二季度黃金需求下降的6%。這是自2000年世界黃金協會(WGC)開始記錄數據以來第二季度的最高值,也是近25年來上半年的最高值。」

Stoeferle表示,央行的黃金儲備也是一個國家經濟重要性的體現。他寫道:「例如,波蘭央行(NBP)現在總共擁有420噸黃金儲備,比英國還多。」「在歐洲,經濟(實力)天平正日益從西方轉向東方。」

波蘭是歐洲增長最快的經濟體之一,Stoeferle稱,波蘭央行主席Adam Glapinski希望波蘭的黃金佔到貨幣儲備的20%。他說:「目前的數字是14.9%,而在2020年底,這個數字甚至還不到10%。」「Glapinski給出的大量購金的理由不言自明:『我們的貿易夥伴和投資者都不會懷疑我們的信譽和償付能力,即使在我們周圍發生了戲劇性的情況。』」

Stoeferle強調說:「換句話說,在嚴重危機時期,即最重要的時候,黃金甚至比美元和歐元等主要法定貨幣更可靠,確保了償付能力。」

3、繼續支撐金價的第三個關鍵因素是利率下降,這有助於提振金價

他寫道:「9月18日周三,就是那一天。在激烈的猜測中,美聯儲自2019年7月底以來首次降息,最終出人意料地下調了50個基點。畢竟,美聯儲上一次降息50個基點是在2001年1月和2007年9月,當時正值經濟動蕩。」

他表示,目前的降息周期應該會再次提振金價。他說:「千禧年以來的三次降息都是如此。」「在21世紀初,在互聯網泡沫破裂后的降息周期中,金價從270美元上漲至420美元左右,漲幅近60%。在2007/2008年全球金融危機后的降息歲月里,金價從660美元左右飆升至1600美元左右,漲幅超過140%。」

他補充說:「在2019/2020年的降息階段,美國經濟放緩、貿易爭端以及緊隨其後的疫情導致金價上漲超過三分之一,從1400美元上漲至1900美元左右。」

圖:金價(黃線)和聯邦基金利率(藍線)

4、看似矛盾的是,支撐金價持續上漲的第四個因素是需求疲弱,尤其是個人和職業投資者

Stoeferle寫道:「個人和職業投資者的黃金需求仍然非常低迷,尤其是在北美和歐洲。」「美國銀行在2023年對投資顧問進行的一項調查發現,71%的人在投資組合中投資黃金不超過1%,另有27%的人投資1%至5%。全球ETF持倉的進展也反映了投資黃金的嚴重不足,尤其是在北美和歐洲。」

他補充說,全球ETF幾個月才出現資金流入,「總量為3200噸,與疫情爆發前大致相同,但遠低於2020年10月疫情期間和2022年3月烏克蘭戰爭爆發后不久略低於4000噸的峰值。」

Stoeferle稱:「儘管近幾個季度亞洲ETF需求每個月都略有上升,但歐洲ETF持有量直到5月才將長期虧損扳回正數區間。」「但在9月份,資金外流再次佔據主導地位。在美國,9月份ETF持有量連續第三個月增加,此前幾個季度經歷了過山車之旅,凈流出佔主導地位。因此,ETF持有量還有很長的路要走。」

他補充稱:「鑒於最近幾個季度的金價走勢,如果根據2005年以來的歷史相關性來計算,北美和歐洲的ETF持有量將從略高於3200噸增至近6000噸,這是意料之中的。」「因此,這一需求領域仍有很大的改善空間,特別是西歐投資者往往是順周期的。」

Stoeferle表示,西方投資者似乎已拒絕了參加黃金派對的邀請,至少一開始是這樣。他說:「既然派對的勢頭正在增強,他們不想承認自己是掃興的人。」「因此,他們只能在派對已經如火如荼的時候來參加,而且『入場費』要高得多。」

5、金價有上漲空間的第五個也是最後一個原因是當前的地緣政治環境,它沒有顯示出很快就會降溫的跡象

他指出:「烏克蘭的戰爭現在已經持續了兩年半多,由於以色列大規模襲擊真主黨以及入侵黎巴嫩,中東局勢在9月底進一步加劇。」「發生重大衝突的危險仍然像達摩克利斯之劍一樣懸在這兩個衝突地區上空。」

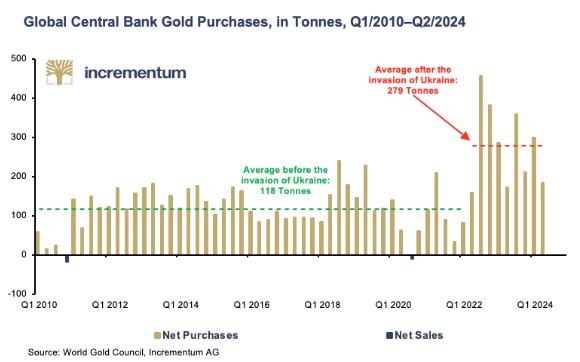

他表示,不斷惡化的地緣政治局勢正反映在央行的資產負債表上。他說:「自2009年以來,各國央行大量購金,金價不斷上漲,導致這種貴金屬在全球國際儲備中所佔的份額不斷上升,對法定貨幣構成了損害。」今年黃金的地位將超過歐元。「這意味着黃金目前在各國央行的儲備資產中排名第二。」

他補充說:「儘管美元在外匯儲備中的比例現在已經遠遠低於60%,但美元仍然是無可爭議地處於第一位。」「2015年,世界儲備貨幣仍占外匯儲備的三分之二。」

Stoeferle還指出,10月22日至24日在俄羅斯喀山舉行的金磚國家峰會可能會表明「遠離美元的舉動是否會獲得進一步的動力,以及黃金作為一種中性儲備資產是否會獲得額外的地緣政治驅動的需求提振。」

他表示:「考慮到世界黃金協會(WGC)6月份發佈的《2024年央行黃金儲備調查》的結果,這一發展態勢並不令人意外。」「66%接受調查的央行表示,他們預計五年內黃金在總貨幣儲備中的份額將略有上升,而2022年這一數字僅為46%。預計黃金的作用將略微或明顯減弱的央行比例已從24%降至13%。目前沒有一家央行預計,未來一年央行的黃金持有量會下降。81%的央行預計黃金持有量會上漲,而2021年,這一數字僅為52%。」

Stoeferle還強調了央行持有黃金的理由。他指出:「值得注意的是,地緣政治因素,至少從這項調查來看,與黃金作為央行儲備資產的重要性相比,幾乎完全無關緊要。」「對制裁的擔憂幾乎同樣微不足道。相反,對沖通脹、黃金在危機時期的表現、缺乏違約風險以及黃金的高流動性是支持黃金的最關鍵原因。」

他指出:「然而,根據《央行黃金儲備調查》,觀察各國央行最近幾個季度的黃金需求,並不能證實地緣政治考量和對沖制裁的相對不重要。」「烏克蘭戰爭爆發前的季度購金平均為118噸,而戰爭爆發后平均為279噸,兩者之間的差距實在太大了。最終,行動比語言更重要。」

圖:全球央行購金噸數(黃色指凈買入,藍色指凈售出)(綠色虛線指俄烏戰爭爆發前平均118噸,紅色虛線指俄烏戰爭爆發后平均279噸)

Stoeferle稱:「截至10月10日,黃金的恐懼與貪婪指數為61,剛好在貪婪區間之外。」「鑒於過去12個月的大幅漲勢,因此不能排除出現明顯回調的可能性。然而,有許多基本面原因讓我們相信,即使金價遭遇挫折,也將繼續上漲。」

他總結道:「9月底金價剛剛超過2600美元,金價已經達到了我們的Incrementum金價預測模型對2024年的年終預測。」「考慮到經濟和地緣政治狀況的進一步惡化,該模型到2030年底略高於4800美元的目標價格將被視為保守預測。在這種背景下,即使是去年大幅上漲的黃金,也仍然很便宜。」

下載APP

下載APP

智昇直播

智昇直播